Submitted by firuze.alpaydin on May 6, 2021

CDP raporlama sistemi 20 yılı aşkın süredir sermaye piyasalarına ilişkin en kapsamlı, karşılaştırılabilir ve TCFD ile uyumlu çevresel verileri ve içgörüleri sunmaktadır. Geçtiğimiz sene ilk kez finansal kuruluşlara özgü hazırladığı iklim değişikliği soru seti ile CDP, finansal kuruluşların sağladıkları finansmanları ve bunun global ekonomiye etkisini daha detaylı bir şekilde ölçmeye başladı. Bu soru seti, finansal kuruluşların portföylerinde yer alan iklim riskleri ve fırsatlarının değerlendirilmesini sağlamakta ve aynı zamanda bankaların, varlık sahiplerinin, varlık yöneticilerinin ve sigorta şirketlerinin net sıfır karbon ekonomisine nasıl geçmeye hazırlandığını ortaya koymaktadır.

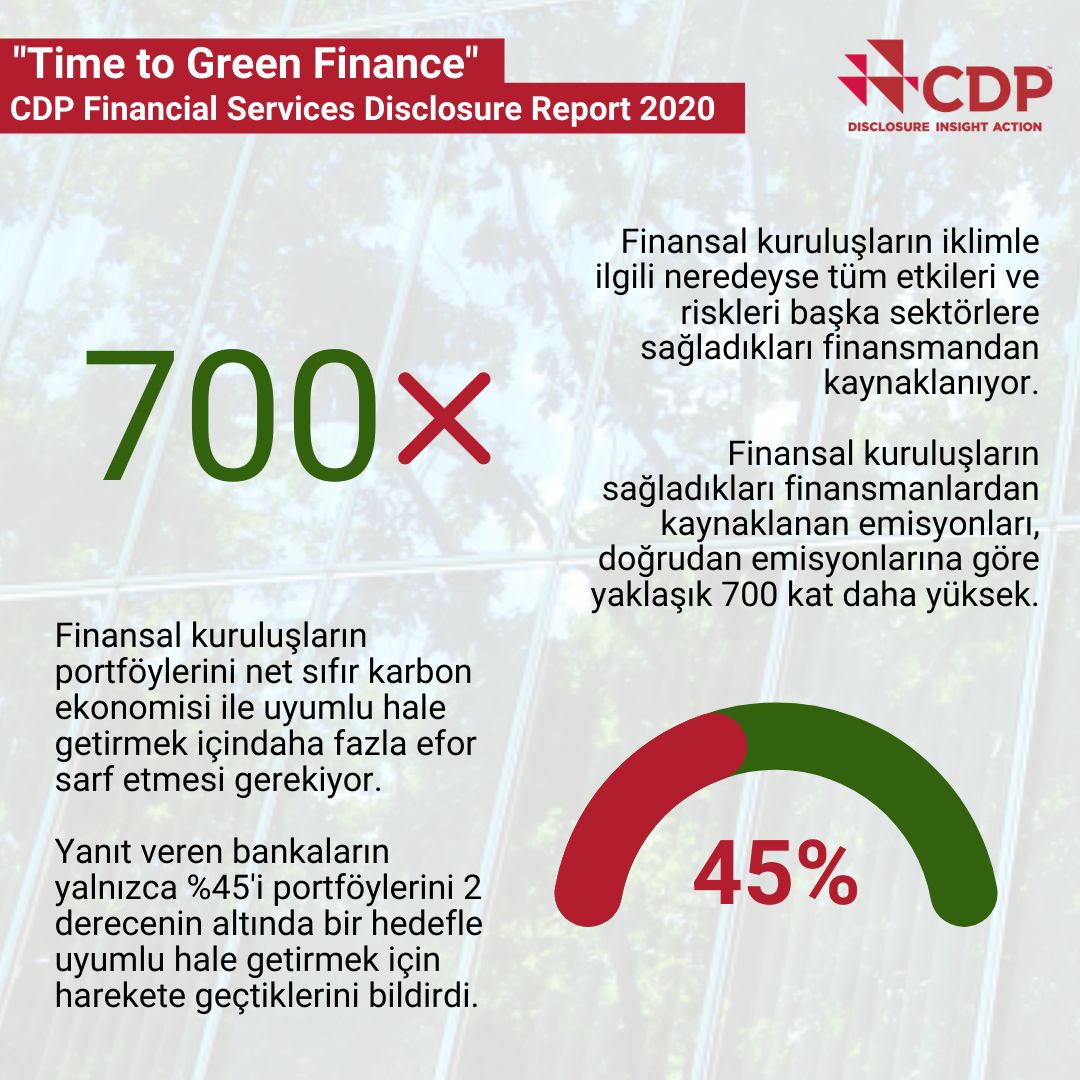

CDP’nin finans sektöründeki durumu analiz eden “Time to Green Finance” başlıklı bu ilk raporuna göre, finansal kuruluşların sağladıkları finansmanlardan kaynaklanan emisyonları, doğrudan emisyonlarına göre yaklaşık 700 kat daha yüksek.

Rapor, finansal kuruluşların iklimle ilgili neredeyse tüm etkilerinin ve risklerinin başka sektörlere sağladıkları finansmandan kaynaklandığını gösteriyor. Bununla birlikte, ilk kez 2020'de hayata geçen finansal sektöre özgü iklim değişikliği soru setine yanıt veren 332 finans kuruluşunun sadece %25'i portföy emisyonlarını bildiriyor.

Net sıfır karbon hedeflerini açıklayan finansal kuruluşların sayısındaki artış göz önüne alındığında, CDP'nin raporu, sektörün portföylerini net sıfır karbon ekonomisi ile uyumlu hale getirmek için daha fazla efor sarf etmesi gerektiğini gösteriyor. Bankaların (%45), varlık sahiplerinin (%48) ve varlık yöneticilerinin (%46) yalnızca yaklaşık yarısı; sigorta şirketlerinin ise %27’si portföylerini 2 derecenin altında bir hedefle uyumlu hale getirmek için harekete geçtiklerini bildiriyor. Bu tür aksiyonlar arasında bilime dayalı emisyon azaltma hedeflerinin belirlenmesi, şirketlerle etkileşim yoluyla portföy emisyonlarının azaltılması ve yenilenebilir enerjiye yatırım yapılması gibi örnekler yer alıyor.

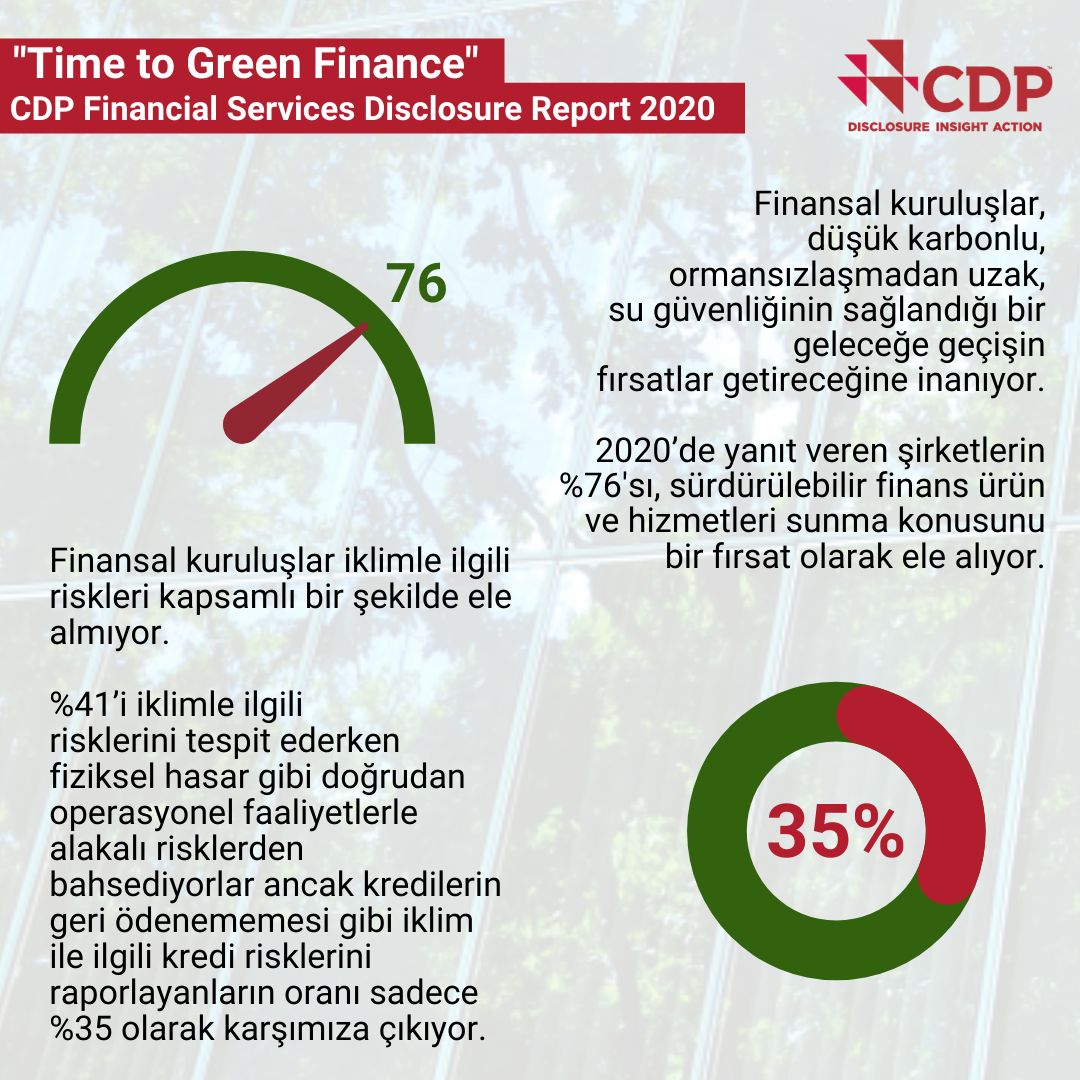

Portföy emisyonlarının düşük oranlarda raporlanmasına ek olarak, finansal kuruluşlar iklimle ilgili riskleri kapsamlı bir şekilde ele almıyor. Örneğin finansal kuruluşların neredeyse yarısı (%41) iklimle ilgili risklerini tespit ederken fiziksel hasar gibi doğrudan operasyonel faaliyetlerle alakalı riskleri öne çıkarıyorlar ancak büyük çoğunluğu borçluların kredilerini geri ödeyememesi gibi iklim ile ilgili kredi risklerinden bahsetmiyorlar.

Diğer taraftan, bu kredi ve piyasa risklerinin çok daha yüksek potansiyel mali etkileri olduğu raporlanıyor; operasyonel risklerin raporlanan potansiyel mali etkisi sadece 34 milyar ABD doları iken kredi ve piyasa risklerinin raporlanan potansiyel mali etkileri 1 trilyon ABD dolarının üzerinde. Bu, birçok finans kuruluşunun, sağladıkları finansmandan kaynaklanan ve iklimle ilgili en önemli risklerini henüz raporlamadığını/yönetmediğini gösteriyor.

Buna karşılık, finansal kuruluşlar düşük karbonlu geçiş fırsatlarına odaklanmış görünüyor. 2020 yılında raporlama yapan finansal kuruluşların %76'sı sürdürülebilir krediler, yeşil tahviller, sürdürülebilir yatırım fonları ve sigorta çözümleri gibi toplam değeri 2.9 trilyon dolara varan fırsatlar tespit ediyor.

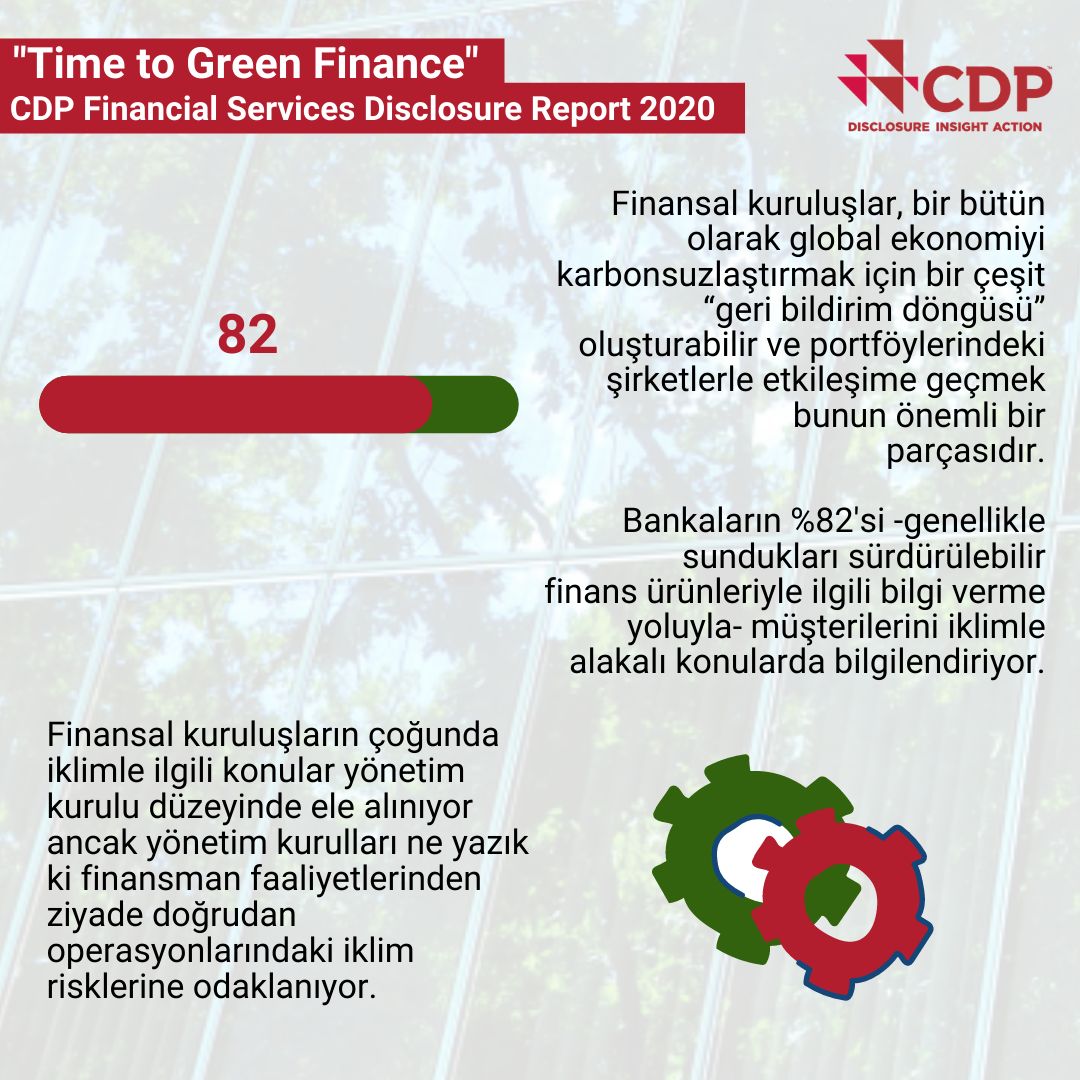

Çoğu finans kuruluşu, iklimle ilgili konuların yönetim kurulu düzeyinde ele alındığını bildiriyor ancak yönetim kurulları ne yazık ki finansman faaliyetlerinden ziyade doğrudan operasyonlarındaki iklim risklerine odaklanıyor.

İşte raporda öne çıkanlar:

1- Finansal kuruluşların iklimle ilgili neredeyse tüm etkileri ve riskleri başka sektörlere sağladıkları finansmandan kaynaklanıyor. Finansal kuruluşların sağladıkları finansmanlardan kaynaklanan emisyonları, doğrudan emisyonlarına göre yaklaşık 700 kat daha yüksek.

2- Finansal kuruluşların portföylerini net sıfır karbon ekonomisi ile uyumlu hale getirmek için daha fazla efor sarf etmesi gerekiyor. Bankaların (%45), varlık sahiplerinin (%48) ve varlık yöneticilerinin (%46) yalnızca yaklaşık yarısı; sigorta şirketlerinin ise %27’si portföylerini 2 derecenin altında bir hedefle uyumlu hale getirmek için harekete geçtiklerini bildirdi.

3- Finansal kuruluşlar, düşük karbonlu, ormansızlaşmadan uzak, su güvenliğinin sağlandığı bir geleceğe geçişin fırsatlar getireceğine inanıyor. 2020’de yanıt veren şirketlerin %76'sı, sürdürülebilir finans ürün ve hizmetleri sunma konusunu bir fırsat olarak ele alıyor.

4- Finansal kuruluşlar iklimle ilgili riskleri kapsamlı bir şekilde ala almıyor. %41’i iklimle ilgili risklerini tespit ederken fiziksel hasar gibi doğrudan operasyonel faaliyetlerle alakalı risklerden bahsediyorlar ancak borçluların kredilerini geri ödeyememesi gibi iklim ile ilgili kredi risklerini raporlayanların oranı sadece %35 olarak karşımıza çıkıyor.

5- Finansal kuruluşlar, bir bütün olarak global ekonomiyi karbonsuzlaştırmak için bir çeşit “geri bildirim döngüsü” oluşturabilir ve portföylerindeki şirketlerle etkileşime geçmek bunun önemli bir parçasıdır. Bankaların %82'si ve sigorta şirketlerinin %67'si -genellikle sundukları sürdürülebilir finans ürünlerinden bahsetmeleri aracılığıyla- müşterilerini iklimle ilgili konularda bilgilendiriyor.

6- Finansal kuruluşların çoğunda iklimle ilgili konular yönetim kurulu düzeyinde ele alınıyor ancak yönetim kurulları ne yazık ki finansman faaliyetlerinden ziyade doğrudan operasyonlarındaki iklim risklerine odaklanıyor.

7- İklimle ilgili hususları göz önüne alma konusunda, sigorta şirketleri sağladıkları finansmandan ziyade yatırımlarına daha fazla odaklanmış durumda. Düşük karbonlu geçişin sigortalanması önümüzdeki dönemde önemli olacağından, sektörün bilançonun her iki tarafına da odaklanması gerekiyor.

8- Çevresel problemler iklim değişikliği ile sınırlı kalmıyor; su güvenliği ve ormansızlaşma konuları da günümüz ekonomisinin yönetilmesi gereken önemli sorunlarından. Fakat şirketlerin yalnızca %63’ü su risklerini ve %52’si ormansızlaşma risklerini ölçüyor.